През последните месеци наблюдаваме перфектната буря в бранша, в следствие на влиянието на дигиталните иновации, новите регулации, пандемията и промяната в нагласите на новото поколение

През последните месеци финансовият сектор се променя все по-динамично, под влиянието на четири тенденции, които оформят истинска перфектна буря за компаниите в бранша. Тези двигатели на промяната са ускорената дигитализация, промяната на потребителските нагласи, свързана със смяната на поколенията, новата регулаторна рамка и влиянието на пандемията и свързаните с нея ограничения. Различните тенденции оказват влияние помежду си, което прави промените в сектора още по-динамични.

Дигитализация

„Технологиите са движещата сила на промените във всички финансови организации, не само по отношение създаването на по-добри и нови продукти и услуги, но и поради предоставянето на по-добра инфраструктура, с която да се подпомагат всички процеси във взаимоотношенията с крайните клиенти” - споделя Цветомир Досков, главен изпълнителен директор на "Сирма бизнес консултинг" (SirmaBC) и член на управителния съвет на "Сирма Груп Холдинг". Сред технологиите, които вече променят активно бранша, според него са дигиталните портфейли, незабавните плащания, чатботовете, дигиталният онбординг, видео банкирането и др.

Незабавни плащания

Съществува трайна тенденция за намаляване на парите в брой през последното десетилетие, но същевременно плащанията в кеш не намаляват. Незабавните плащания се явяват алтернатива, която банките могат да предложат на своите клиенти, като система надграждаща съществуващите платежни системи.

“Незабавните плащания могат сериозно да изместят кешовите плащания. За да се ускори използването им обаче, банката трябва да предостави надежден инструмент за извършване на бързи плащания, които да се обработват в рамките на секунди и да осигури реална среда, която дава възможност за 24/7 плащания” - убеден е Цветомир Досков. Според него, организациите, които предложат бързи и сигурни плащания, ще имат успех в бъдеще. Това обаче все още е сериозно предизвикателство пред финансовите играчи.

“В Сирма от 15 години развиваме продукти, свързани с карти и услуги в областта на плащанията. Имаме готови решения и реализирани множество проекти в тази сфера в различни страни по света. Един от последните беше реализиран на Бахамите, където предоставихме възможност на финансовата институция да затвори по-голямата част от плащанията при себе си, чрез използване на АТМ, като кеш дескове. Тази платежна услуга не минава през карта, а комуникира директно с клиентската сметка и клиентът директно тегли пари, които използва веднага, чрез терминала за незабавни плащания от сметка в сметка” - добавя още мениджърът.

Чатботове

Това са иновативни услуги, които навлизат с бързи темпове, благодарение развитието на технологии като изкуствен интелект, машинното обучение, технологии за естествена обработка на езика (NLP), даващи възможност на компютъра да анализира и разбира какво всъщност пита човекът.

“Чатботът е пример за това как технологията помага на банката да комуникира и да подобрява преживяването на клиентите. Използвайки този тип технология всичко е по-лесно, безпроблемно, без забавяне – 24 часа в денонощието и 7 дена в седмицата“ - споделя Момчил Зарев, Главен търговски директор на решенията за финансови институции в Сирма Груп.

Чатботовете запълват нишата, която не беше покрита от интернет и мобилното банкиране. Тези решения предоставят на клиентите среда, в която могат да попитат за конкретни продукти и услуги, дори без да имат съответни познания за тях. Те често имат конкретни питания като например „искам да закупя даден актив, колко ще ми струва това“. Виртуалният асистент може да предостави тази консултация по лесен и достъпен начин на клиента.

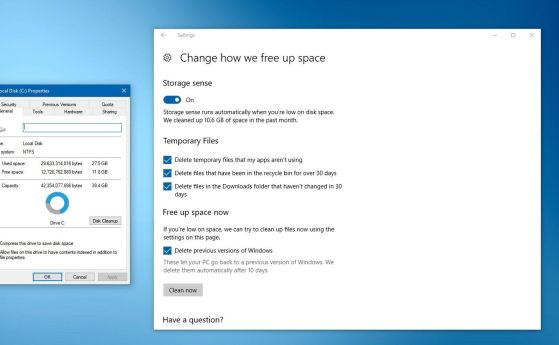

Дигитален онбординг

Това е технология, която дава възможност за лесна регистрация на потребител, изцяло дигитално организиране на процесите по KYC & AML – нещо, което е било основна спирачка през предишните години. “Сега вече съществуват готови решения, които може бързо да се внедрят. Пандемията показа, че подобен процес може да се въведе за месеци и много банки започнаха да прилагат дигитален онбординг”, сподели Цветомир Досков.

“Всички сме наясно, че един процес по онбординг включва няколко законовоизискуеми процедури като KYC и AML, за които се предполага физическото присъствие. Новите технологии предоставиха възможност тези процеси да бъдат осъществени в дигитална среда и да се използват услугите на външни доставчици на удостоверителни услуги и електронна идентичност” - посочва още той и припомня, че през последните години банките са реализирали множество функционалности в своето интернет банкиране за разкриване на нови банкови сметки, депозити, кандидатстване за кредит и други.

Забавяне все още има по отношение напълно онлайн вариантите за активиране на подобни услуги от външни за организацията клиенти. „В практиката на българските банки има такива процеси, но изискват задължителна последваща поява на клиента в банков офис и неговото идентифициране и евентуално подписване на куп документи. Неразделна част от този процес на дигитализация е автоматизирането на процеса по кредитно скориране и анализ на клиента, както и задължителното възползване от отдалеченото подписване на електронни документи чрез възможностите на облачните електронни подписи и/или усъвършенствани електронни подписи” - обяснява експертът по банкови технологии.

Дигитален портфейл

В момента банките започват да осъзнават сериозното забавяне, по отношение създаване на собствени дигитални портфейли. То е възможно благодарение на отвореното банкиране и новата европейска директива PSD2, но все още не се използва като възможност. Много от банките са се ограничили само до това да покрият регулаторните изисквания на втората платежна директива и не се възползват от иновационния потенциал, предлаган от регламента.

Създаването на собствени дигитални портфейли им дава възможност да увеличат обема на плащанията посредством директен достъп до банковата сметка. Този процес може да се улесни с решението Up2Pay на Сирма - дигитален портфейл за банки, който използва процесите на отворено банкиране за извършване на платежни транзакции, инициирани от търговец и упълномощени от потребител на платежни услуги.

Видео банкиране

Чрез видео банкирането може да се покрие изключително голям процент от услугите, осъществявани от стандартен банков клон. Тази тема е много актуална, не толкова поради пандемичната обстановка, а с оглед постоянния спор доколко клиентите са готови да заменят човешкия фактор в процеса по консултиране. Тезата на противниците е, че с дигиталните услуги отпада контактът, личното консултиране и възможността да се правят кръстосани и над-продажби.

Алтернативата е видео банкирането, при което процесите се организират във видео конферентна връзка. То може да се осъществи и в добре познатите и широко използвани напоследък платформи за видеоконференция, но при тях остават въпроси около сигурността, доверието и неприкосновеността на банковите данни. Затова препоръката е да се използват специализирани платформи с допълнителни нива на сигурност, възможност за подписване и обмен на електронна документация, разбира се и видео запис.

Нов тип взаимоотношения с клиентите

С дигитализацията банките придобиват 360 градусов изглед върху клиентите, което може напълно да промени тяхната дейност. Това създада условия за персонализирани решения, насочени към произволни профили и сегменти. Пандемията накара финансовите институции да търсят по-добро клиентско изживяване, но също така повлия на желанието за предоставяне на по-адаптирани системи и инфраструктура за служителите на банките, т.е. процесите да бъдат изцяло адаптирани към тотална дигитализация.

Промяната в демографския профил на потребителите

Активното навлизане на пазара на новото поколение потребители също е важен двигател за промяна, включително и в банковия сектор. Израстнали от малки със смартфони в ръка, използващи активно чат платформи и социални мрежи, днешните младежи разчитат на телефоните си за почти всичко. За тях дори настолните компютри са остарял интерфейс.

Тази тенденция в обозримо бъдеще ще доведе до нарастващ брой потребители, за които мобилното банкиране е предпочитан начин за използване на банкови услуги, а пребиваването в банков офис ще е странно и екзотично преживяване. Финансовите институции ще трябва да се подготвят за тази промяна, развивайки пълноценни канали за достъп през мобилни устройства и подобрявайки значително потребителското изживяване. Все още у нас се наблюдава забавяне в това отношение и дори универсално и достъпно решение като дигиталните портфейли не е навлязло достатъчно широко в сектора.

Пандемията

Пандемията от COVID-19 и свързаните с нея ограничения катализираха и промениха утвърдени бизнес модели в бранша, ускорявайки дигитализацията. Всички играчи на пазара трябваше да преодолеят предизвикателствата на пандемията, като подсигурят нова и надеждна инфраструктура и адаптират съществуващите бизнес модели спрямо ситуацията. Това допълнително ускори внедряването на решения за онлайн и мобилно банкиране, както и нагласите на потребителите за използването на такива.

Нова регулаторна рамка

Ревизираната Директива на Европейския съюз за платежните услуги PSD2 (2015/2366) вече оказва влияние на развитието на сектора. Създадена с цел да го либерализира и същевременно да въведе множество изисквания за защита на потребителите, тя променя начина, по който функционират банките и създава предизвикателства, но и редица нови възможности пред тях.

„Независимо, че все още не са минали и две години от реалното въвеждане на PSD2, се обмислят варианти за подобряване и облекчаване на процеса по разплащания чрез отворено банкиране. Предстои въвеждането и на SEPA Request to pay – нещо което затруднява изключително много търговците в настоящия момент – как да заявят искането си за плащане. В момента модерните начини са през QR код и Click to pay опциите, но появата на този елемент в рамките на традиционните канали за трансфер на средства, ще облекчи значително и технологичните партньори в тази посока”, добави Цветомир Досков.

Според него, „Банките трябва да се замислят как да се създават дигитални портфейли, базирани на плащания от сметка. Същевременно транзакциите от тип P2P ще се увеличават със сигурност. Към настоящия момент дигиталните портфейли са изцяло картово базирани и това ограничава възможностите на крайните ползватели. Ефектът е трайно увеличаване на броя издадени карти, а реалния брой транзакции с тях остава ограничен”.

Коментари

Моля, регистрирайте се от TУК!

Ако вече имате регистрация, натиснете ТУК!

Няма коментари към тази новина !

Последни коментари